クレジットカード審査とクレジットヒストリーの関係

そして、これはクレジットカードの審査にも言えることなのですが、金融商品を利用したことがない人よりも、満足に利用したことがある人の方が審査に通る可能性は高いかもしれません。

これはクレジットカードの審査に限ったことではありませんが、どこかで取引をする場合、初めて取引をする場合と、基準を満たすまで取引をしたことがある場合とでは、後者の方が安心して取引をすることができるかもしれません。

つまり、全くの新規で取引を始めるよりも、現在の付き合いがある方が取引を始める可能性が高くなります。

これは、新規の方の場合、取引履歴がないということは、今後の取引がうまくいくかどうかがわからないということであり、一方、過去に取引をしたことがある方の場合は、過去の取引履歴(これをクレジットヒストリーといいます)があれば、基準を満たすまでの将来の予測を立てることができるからです。

クレジットヒストリーとは?

ある程度金融アイテムを利用したことがある=この利用履歴のことをクレジットヒストリーといいます。

しかし、先ほども述べたように、ある程度金融アイテムを利用したことがあるけど、金融アイテムを利用したことがあるかどうかはどこで確認できるの?と思ってしまうかもしれません。

しかし、個人信用情報機関に登録されている信用情報を参照することで、他のお客様の月々の支払い状況を把握することは可能です。

クレジットヒストリーの履歴があるかどうかは、様々な金融商品を利用した履歴があるかどうかが査定に影響する可能性が高いため、査定の際には重要な要素となります。

クレジットヒストリー(以下、クレジットヒストリー)とは、あなたのクレジットの実績を意味するので、まさにその名にふさわしいものです。

信用情報に記載されている支払い状況のことですね。

ただし、金融会社は自社の顧客の利用履歴を独自のデータベースで管理しているので、自分の顧客の利用履歴はこのデータベースを見れば確認できますが、他の顧客の金融項目の利用データの詳細は確認できません。

CICにおけるクレヒスはこちら

ここでは、3つある個人信用情報機関の中からCICに登録されているクレヒスについて解説します。もっとも、このCICには数多くの金融会社が加盟していますので、CICに良好なクレヒスが登録されていれば、カード審査で有利になる可能性があります。

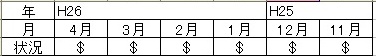

上記画像はCICの入金状況のサンプルをエクセルで作成したものですが、金融会社では個人信用情報機関の信用情報を照会する事で、このように毎月の支払い履歴を確認する事が出来るんですね。ちなみに、この入金状況欄には顧客の支払い状況によって下記のマークが登録されますので、是非覚えておいて下さい。

【$】 当月の請求額どおり入金された(請求額以上の入金含む)

【A】 お客様の事情により入金がなかった。

【―】当月、請求もなく入金もなかった。

【B】 お客様以外の理由で入金がなかった

【C】入金されておらず、その原因が明らかになっていない

【P】 当月請求額の一部のみ入金された(一部入金)

【R】 お客様以外からの入金があった

【 】 クレジット会社から情報の更新がなかった(クレジットのご利用がなかった場合など)

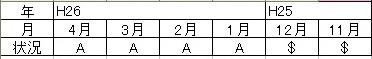

それで、先程の支払い状況欄に戻りますが、この中で良好なクレジットヒストリーは【$】のマークになり、支払い状況欄にこのマークが並んでいれば良好なクレジットヒストリーが登録されていると言えます。

逆に、【A】や【P】マークが並んでいると、それは延滞したという意味になりますので、クレジットカード審査に通らない可能性が高いと言わざるを得ません。ちなみに、【―】や【 】のマークに関しては、金融商品の利用がなかったため審査結果に影響を及ぼすことはありません。

そして、上記支払い状況画像のAマークは未入金、$マークは入金ありを示すマークになりますので、この場合の支払い状況は直近の4ヶ月間未入金が続いている事からクレジットカード審査で落ちる可能性が高くなります。

また、クレジットカード審査で有利になるクレヒスの付き方は下記画像のような、毎月$マークが並んでいる=毎月の支払いがきちんと行われている状態になります。

クレヒスがこのような状態であれば、ゴールドカードやステータスの高いクレジットカードを目指すのもありです。

クレヒスが無い審査ではこのような扱いになります

ちなみに、過去に金融事故を起こしていたとしても、5年くらいでその情報は信用情報から削除されてしまうので、信用情報は全くない状態になってしまいます。

というのも、新卒であれば何であれ、一定の年齢までのクレカは基準を満たすのが当然だからですよね?しかし、全く持っていない場合は、過去に金融事故を起こして情報が削除されているとカード会社に判断されてしまう可能性が高いです。

しかし、これは対人(企業間)での取引でも同じで、過去に取引をしたことがある人と全くの初対面の人とでは、前者の方が信用度が高い(=取引をしてくれる可能性が高い)と判断されてしまいます。

つまり、審査に通るためには信用力の高い人でなければならないのですが、信用力の高い人はおろか、信用力のない人もいます。

そのため、クレジットカードを持っていない人は、クレジットカードの審査を申し込む前に、まずは信用情報を積み上げておきましょう。

別の業界用語では、ホワイト情報やスーパーホワイトと呼ばれています。

さらに、この支払い状況に何かマークがついていないと、クレジットカードの審査で不利になる可能性があります。

.

クレジットカードの審査では、信用情報に良い記録が残っていれば有利になりますが、信用情報に悪い記録(延滞など)が残っていると不利になってしまいます。

コメントを残す